La propuesta de Broadcom ofrece una combinación de efectivo y acciones de 70 dólares por cada título de Qualcomm, una prima del 28 % respecto del precio de cierre del jueves 2 de noviembre. Los términos del acuerdo contemplan que Qualcomm podrá concluir con éxito la compra de NXP Semiconductors a 110 dólares la acción, una operación de 47.000 millones de dólares que debería cerrarse a finales de 2017.

“La propuesta de Broadcom es atractiva para los accionistas y las partes interesadas en ambas empresas”, declara Hock Tan, presidente y consejero delegado de Broadcom. “Con mayor escala y diversificación de productos, la compañía combinada estaría posicionada para ofrecer a nuestros clientes soluciones más avanzadas en el segmento de semiconductores y mejorar el valor para los accionistas”.

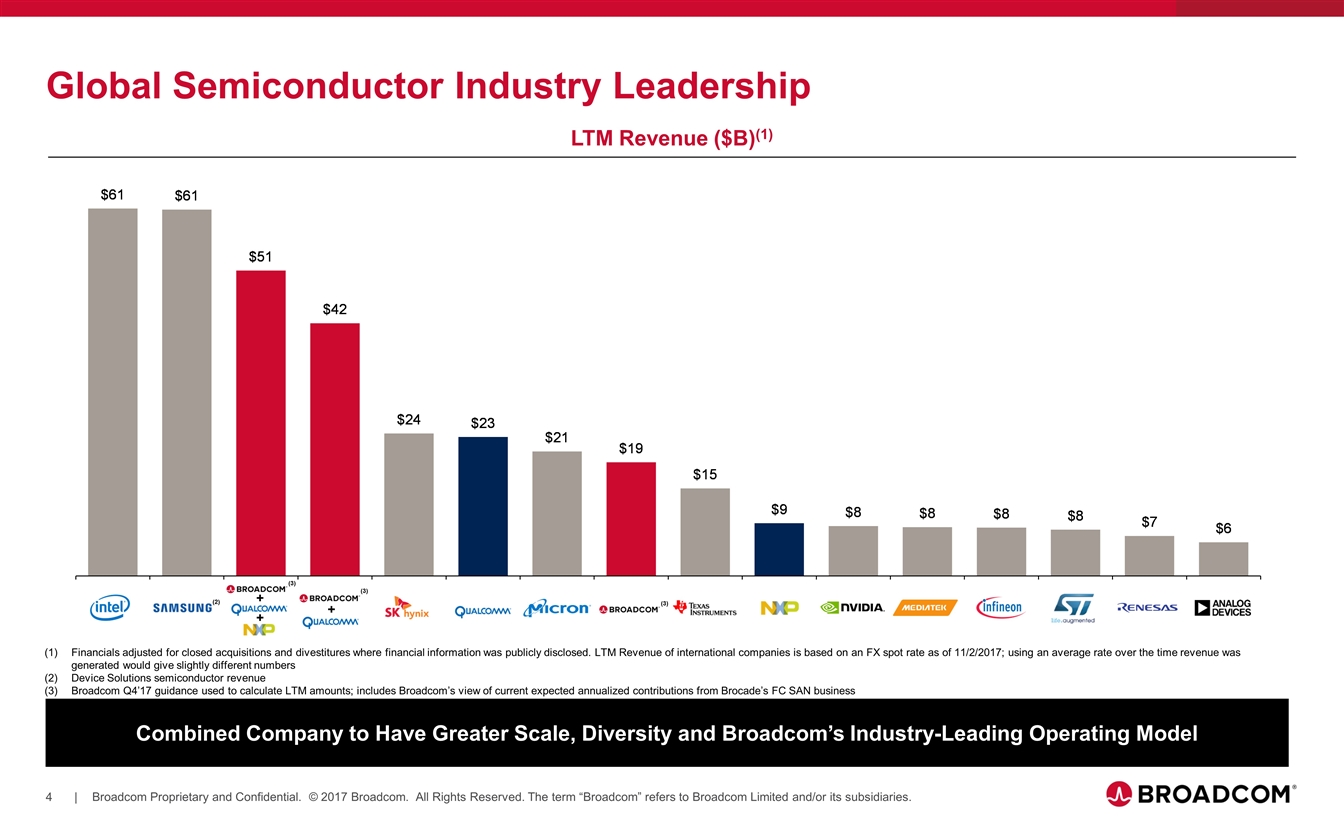

Si Hock Tan puede convencer al consejo de Qualcomm y a sus accionistas la compañía resultante se convertiría en el tercer fabricante de chips del mundo, por detrás de Intel y Samsung. Broadcom es ampliamente conocida por los diseños de chips wifi o Bluetooth, pero también necesita ser competitiva en otras redes como LTE y 5G, tecnologías en las que Qualcomm es especialista. Además, Qualcomm es uno de los principales fabricantes de chips para dispositivos móviles gracias a los populares Snapdragon.

Parece que Broadcom ha estado esperando el momento oportuno para lanzar esta oferta. En el último año sus acciones han subido un 60 %, mientras que Qualcomm flaquea debido a que sus ingresos están seriamente amenazados por la batalla legal que mantiene con Apple (apoyada por Google, Intel, Samsung y Microsoft) y otras firmas tecnológicas por presuntas prácticas anticompetitivas. Si Qualcomm termina en manos de Broadcom, que suministra a Apple chips wifi y Bluetooth, la batalla legal podría cerrarse.

La complejidad de la operación es muy alta. A los problemas legales con media industria hay que sumarle que la Comisión Europea tiene abierta una investigación que analiza la compra de NXP Semiconductors, cuyos accionistas sostienen que la compañía ha sido infravalorada. Además, la unión de Broadcom y Qualcomm también atraería la atención de los reguladores estadounidenses.